はじめに

「築古の高利回り物件は本当にお得なのか…?」

「新築はなぜ中古に比べて利回りが低いのか…?」

「築浅と築古は、結局どちらがお得なのか…?」

不動産投資を始めてから何年かこのようなことを漠然と考えていたのですが、 ある時ふと自分の中で答えが浮かんできましたので、まとめてみることにしました。

※本コラムは私の個人的な見解を述べたものです。 一つの意見としてお読み頂ければ幸いです。

「利回り」に潜む落とし穴

市場には、利回りの高いものから低いものまで、様々な物件が出回っています。

当然、利回りが高いほうが収益が多くなるわけですから、 高利回りを求めるのは合理的な行動に見えます。 実際、高利回り物件には根強い人気があるようです。 (ちなみに不動産投資の世界では、ひたすら高利回り物件にこだわる人々のことを 「利回り星人」と呼ぶそうです(笑))

でも、そもそも利回りってどういう意味だったでしょうか?

利回り(表面利回り)の定義を再確認してみたいと思います。

…うん。別におかしくはない。 ていうか何を今更、という当たり前の話ですね(^^;ゞ

物件価格が1000万の場合、家賃収入が100万なら利回り10%、 200万なら利回り20%。

だから「利回り10%より20%のほうが2倍稼げてお得!」 というのもうなずける…気がしなくもない。

でも、本当にそうなんだろうか…? 何か大事な要素を見落としていないか…?

あれこれ考えているうちに、あることに気がつきました。

それは、 「利回り」は「単年あたりの瞬間風速」 でしかない、という事実です。

利回りの定義をより正確に書くならば、以下のようになります。

「稼げる期間」という視点

では、利回りが単年あたりの収益を表すものだったとして、何か問題でもあるのでしょうか。

それは、 「利回り」には「稼げる期間」を測る要素がない ということです。

そもそも収益物件の総収入額は、どのように計算すればよいのでしょうか? 定義を作ればこんな感じでしょうか。

ここでいう「稼働年数」が「稼げる期間」ということです。

カンのいい方ならお気づきでしょうが、 ここに築浅と築古の最大の違いがあります。

つまり、

- 築浅物件は稼げる期間が長く、総収入額が多いため、そのぶん価格が高い

- 築古物件は稼げる期間が短く、総収入額が少ないため、そのぶん価格が安い

ということです。

同じ家賃収入なら、物件価格が高ければ利回りは下がり、安ければ利回りは上がります。 しかしそれは単年の話であって、稼げる期間は考慮されていません。 ここにカラクリがあるわけです。

収益物件を公平に判断するためには、 総収入額、つまり「最終的にいくら稼げるのか」という点も見なければならないでしょう。

実際に計算してみる

例を出して計算してみましょう。

個別の要素は排除し、なるべく純粋なモデルケースを考えてみます。 (個別の要素はその都度物件ごとに考えるべき話であって、 まずはその前段にある普遍的な理屈を詰めなければなりません。)

木造アパートの法定耐用年数は22年ですが、 ここでは 収益耐用年数 (実際に収益を産むことができる年数)を40年と仮定し、 新築時から解体・売却されるまでの40年間を考えます。

物件の条件は以下のようにします。 価格は全て実価格です。(積算や簿価とは無関係)

- 家賃収入は、600万で変動しない

- 建物価格は、40年かけて4000万から0万まで減価していく

- 土地価格は、2000万で変動しない

- 40年経ったら土地価格で売却する

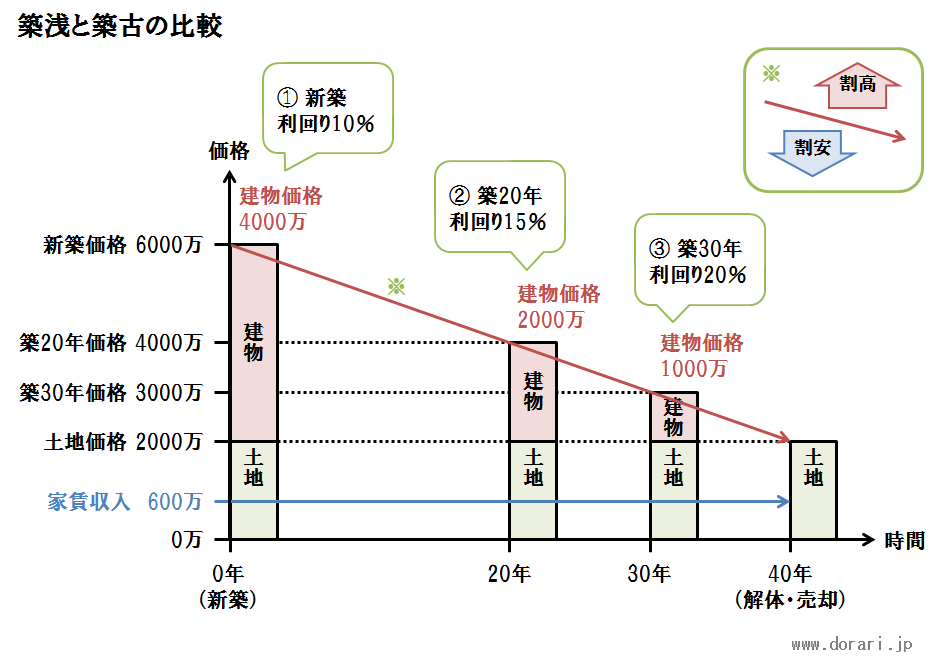

ここから、築年に応じて以下の3つのパターンを考えます。

- 新築 利回り10%…家賃収入600万、物件価格6000万(建物価格4000万、土地価格2000万)

- 築20年利回り15%…家賃収入600万、物件価格4000万(建物価格2000万、土地価格2000万)

- 築30年利回り20%…家賃収入600万、物件価格3000万(建物価格1000万、土地価格2000万)

図解するとこんな感じです。

これで、それぞれのパフォーマンス(稼ぎ率)を見てみましょう。

パフォーマンスの定義は以下の通りとします。

=総収入額/総投資額

=(年間家賃収入×稼働年数)/(物件価格-土地価格)

これは、最終的に投じたお金に対していくらのお金を得られるのか、という意味になります。

総投資額において、建物価格から土地価格を引いているのは、 土地分のお金が売却時に戻るからです。 土地は消費されないため、価格は変わりません(景気の変動など外部要因は除く)。 土地の売買は、現金と土地を交換しているだけなので、 収支的にはプラマイゼロになります。

新築利回り10%

新築利回り10%のパフォーマンスは以下のようになります。

=(600万×40年)/(6000万-2000万)

=24000万/4000万

=600%

4000万投資して、40年かけて24000万を稼ぐスタイルです。

新築なので稼げる期間はフルにあり、建物価格は4000万です。

土地価格(2000万)は変動しないため、建物価格と合わせると物件価格は6000万、 家賃収入は600万なので利回りは10%になります。

築20年利回り15%

築20年利回り15%のパフォーマンスは以下のようになります。

=(600万×20年)/(4000万-2000万)

=12000万/2000万

=600%

2000万投資して、20年かけて12000万を稼ぐスタイルです。

稼げる期間が新築の半分であるため、建物価格(物件価格-土地価格)も 新築の半分である2000万になっています。

土地価格(2000万)は変動しないため、建物価格と合わせると物件価格は4000万、 家賃収入は600万なので利回りは15%になります。

築30年利回り20%

築30年利回り20%のパフォーマンスは以下のようになります。

=(600万×10年)/(3000万-2000万)

=6000万/1000万

=600%

1000万投資して、10年かけて6000万を稼ぐスタイルです。

稼げる期間が新築の1/4であるため、建物価格(物件価格-土地価格)も 新築の1/4である1000万になっています。

土地価格(2000万)は変動しないため、建物価格と合わせると物件価格は3000万、 家賃収入は600万なので利回りは20%になります。

築浅も築古もパフォーマンスは同じ

というわけで、新築から築古まで3パターンを検証しましたが、 どれも600%とパフォーマンスは同じ(!)という結果になりました。

もちろん現実の投資では、ここに個別の要素が加わるわけなので、 個別要素によりパフォーマンスが変動することはあり得ます。

ですが、少なくとも 「利回り10%より20%のほうが2倍稼げてお得!」 とか 「新築より中古のほうが利回り高いからお得!」 などという 利回りの単純比較はナンセンス だということが分かります。

「利回り」に「稼げる期間」を加えて考えると、 築浅低利回りも築古高利回りもさしてパフォーマンスは変わらない ということです。

なお、築年などの条件が同じで利回りだけが違う場合は、 利回りの高いほうがお得であることは言うまでもありません。

条件が変わっても結論は同じ

ちなみに収益耐用年数や土地値などの条件が変わると、結論は変わるのでしょうか?

収益耐用年数を変えても、築年と減価の比率が変わるだけで結論は同じになります。

土地値を変えると利回りが変わります。 が、やはり築年と減価の比率が変わるだけで結論は同じになります。

家賃収入の経年減少分を考慮し、それに応じて物件価格の減価カーブを調整しても、 結論は同じになります。

途中で売却した場合はどうでしょうか? それも、所有期間分の稼ぎを、購入価格と売却価格の差額で割り算すれば、 パフォーマンスは同じになります。

利回りの違いは、稼ぐ早さの違い

パフォーマンス(稼ぎ率)が同じなら、 利回りというものは一体どう捉えれば良いのでしょうか?

築浅低利回りと築古高利回りの違うところは、稼ぐ早さです。 投資額が同じなら、築古高利回りのほうが、早く稼ぐことができます。

例えば、手元に6000万あったとしましょう。

6000万の新築利回り10%を1つ買い、20年後に4000万で売却した場合、 2000万を投資して20年間で12000万を稼ぐことになります。

3000万の築30年利回り20%を2つ買い(計6000万)、10年後に4000万(2000万×2)で売却した場合、 同じく2000万を投資して10年間で12000万を稼ぐことになります。

つまり、投資額が同じなら、利回りが高いほうがその分早く稼げる ということになります。

ただし、最終的に稼ぐ量は同じです。 利回りの違いは、稼ぐ量ではなく稼ぐ早さの違いなのです。

築年の違いは、減価の早さの違い

上述したように、利回りが高いほうが早く稼げるのなら、 結局築古高利回りのほうがお得では? と思うかもしれませんが、そうは問屋がおろしません。

築浅と築古では減価の早さも異なるのです。 投資額が同じなら、築古高利回りの方が、早く安くなります。

例えば、先程と同じく手元に6000万あったとしましょう。

6000万の新築利回り10%を1つ買い、10年経つと、5000万になります。 つまり10年間で減価1000万、物件価格に対する減価の割合は17%となります。

3000万の築30年利回り20%を2つ買い(計6000万)、10年経つと、4000万(2000万×2)になります。 つまり10年間で減価2000万、物件価格に対する減価の割合は33%となります。

つまり、投資額が同じなら、築が古いほうが早く安くなるということです。

この例で言えば、利回りは2倍だけど減価の度合いも2倍…ということです。 早く稼げる分、売った時も安くなるわけです。

なお、土地は減価しないため、建物だけで比較すると、減価の差はもっと大きくなります。 建物4000万の新築は10年経つと建物3000万になり25%の減価となります。 建物2000万の築20年中古は10年経つと建物1000万になり50%の減価となります。 建物1000万の築30年中古は10年経つと建物0万になり100%の減価となります。

融資が組み合わさると、キャッシュフローは…

築浅にしろ築古にしろ、よほどお金持ちでない限り、 少額物件以外は融資を組んで買うのが前提となるわけです。

その場合、稼ぎの早さはキャッシュフローの厚み次第となり、 キャッシュフローが出るかどうかは返済比率次第 となります。(→返済比率とは)

築浅の場合、利回りは低いものの、 築浅であるがゆえに長く融資を組むことができるため、 毎月の返済額も低く抑えられます。 よって、返済比率次第でキャッシュフローは出ます。

築古の場合、利回りは高いものの、 築古であるがゆえに長く融資を組むことができないため、 毎月の返済額も高くなります。 よって、キャッシュフローが出るかどうかはやはり返済比率次第です。

このあたりは融資条件に左右されるため一般化が難しいのですが、 投資スタイルという観点で見れば、

- 築浅は、のんびり稼いでのんびり返す「長期安定型」

- 築古は、急いで稼いで急いで返す「短期決戦型」

といったところでしょうか。

「築古高利回り」は「適正価格」

結論としては、建物価格が残りの稼げる期間に比例すると考えると、 「築浅低利回り」も「築古高利回り」も「適正価格」 ということになります。

築古で利回りが15%や20%の物件があったとしても、それは「普通」です。 逆に、築古なのに利回りがそこそこだったら、それは割高な物件ということになります。

市場に出回る物件の利回りがバラバラなのは、築年がバラバラだから。 原則として、稼げる期間が長いほど価格は高く、稼げる期間が短いほど価格は安い。 つまり、これらの価格の違い(利回りの違い)は、 収益性に基づいた実に合理的なもの だったわけです(^_^ゞ

このことを踏まえて物件を見れば、 利回りだけではない、より公平な目で物件判断ができるのではないでしょうか。

また、実際購入すると、築浅物件と築古物件では大家として求められる運営上のスキルも異なります。 どちらが良いとか悪いとかいう話ではありませんので、 築浅と築古、それぞれの収益上の性質、運営上の性質の違いを理解した上で、 自分に合った物件探しをすると良いと思います。

まとめ

- 「利回り」は「単年あたりの瞬間風速」であり、「稼げる期間」を測る要素はない

- 築浅物件の価格が高いのは、稼げる期間が長いから

- 築古物件の価格が安いのは、稼げる期間が短いから

- 総収入額で見れば、築浅低利回りも築古高利回りもパフォーマンスに大きな違いはない

- 結局のところ、お得かどうかは築年と利回りとのバランスで決まる